Японский Nikkei (-2,7%)

Китайский Shanghai Composite (-1,6%)

Южнокорейский Kospi (-1,9%)

Гонконгский Hang Seng (-0,6%)

Австралийский ASX (-1,1%)

О главном

Несмотря на отскок утренних фьючерсов США, биржевая картина среды не располагает к оптимизму. Обозначенные накануне риски американского фондового рынка полностью реализованы — индикатор широкого рынка акций S&P 500 за день рухнул на максимальную с начала весны величину.

Азиатские инвесторы не могли остаться безучастными — наблюдается синхронное падение индексов региона. Негативный сентимент способен перекинуться и на европейские площадки рисковых бумаг.

Подоплекой распродаж послужили возросшие страхи перед инфляцией и возможность скорейшего сокращения фискально-монетарных трат ФРС. По крайней мере, о вероятности повышения стоимости денег в экономике говорит продолжающийся взлет доходностей госбумаг Штатов.

Ралли рынка энергоносителей приостановлено. Фьючерсы на Brent не задержались выше $80, а с дневных пиков вторника откат составляет почти 4%. Котировки газа, скакнув вчера к 7-летним вершинам, также остывают: технические преграды были обозначены накануне.

Азиатские рынки

Индексы азиатского региона спешат отыграть вчерашнее падение заокеанских коллег.

Китайский Shanghai Composite падает в районе 1,5% на фоне общемировой нервозности, вызванной скачком доходностей долговых рынков. Добавляет негатива и внутристрановая повестка: потенциал роста экономики Поднебесной сокращается по мере разрастания энергетического кризиса и проблем в строительном секторе. Есть вероятность, что крупнейший застройщик страны вновь пропустит платеж по долгам, что еще больше приблизит его к дефолту.

Мрачная техническая картина рынка акций не изменилась: в сентябре композитный индекс обозначил двойную вершину чуть выше 3700 п. и сейчас приближается к важным уровням поддержки, пробой которых может направить бенчмарк к годовым минимумам. Учитывая корреляционную связь индексов развивающихся экономик группировки BRICS, позитива мало.

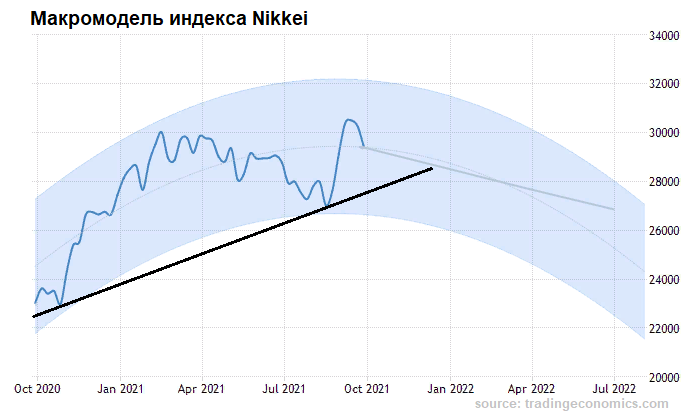

Японский Nikkei погружается более чем на 2,5%. Бравада быков начала месяца, вызванная сменой руководства страны и снижением эпидемиологических ограничений, понемногу уходит. На смену же приходит макроэкономическая реальность: страна выступает ведущим импортером энергоносителей в регионе, а рост цен на нефть и газ угрожает конкурентным преимуществам национальных производителей.

Макромодель Trading Economics рисует неутешительную для инвесторов траекторию индекса Nikkei.

Таким образом, обстановка на рынках АТР остается тревожной. В качестве фактора ценообразования европейских активов траектория индексов Азии явно не на стороне быков. Некоторую поддержку окажет технический отскок американского S&P 500, однако, видится, что и его не стоит воспринимать всерьез.

Американские площадки

Слабость индексов Штатов последних дней была показательной. Неделей ранее индекс выпал из растущей формации, а попытки выкупа глубокой просадки ожидаемо не дали результата. В итоге вчера наблюдались тотальные распродажи высокотехнологичного сектора (Nasdaq: -3%), а индекс широкого рынка S&P 500 прорвал поддержку на 4370 п., чем усугубил среднесрочную фондовую картину.

Уже очевидно, что многолетняя сентябрьская статистика падений индекса S&P 500 укрепилась. С начала месяца бенчмарк снижается почти на 4%, нисходящая тенденция способна перекинуться и на октябрь.

В утренние часы среды наблюдается полупроцентный отскок фьючерса на S&P 500 снизу-вверх к сопротивлению в 4370 п. Всерьез воспринимать прыть быков вряд ли стоит. На открытии основной сессии США вероятны все же инерционные продажи. А значит и рассчитывать европейским игрокам на повышение на восстановление страновых индексов не стоит, хотя темп спуска может быть временно замедлен.

Рынки взбудоражены ростом доходностей госбондов США, поскольку руководство Центробанка видит возможность для поэтапного секвестра QE. Ставка 10-летнего бенчмарка с начала сентября от уровня в 1,3% взлетела к значениям трехмесячной давности, выше 1,55% годовых. Ранее на себя уже обращали внимание два маркера грядущего ужесточения монетарно-фискального курса ФРС — долговой Рынок и доллар США. По обоим индикаторам отмечался всплеск активности.

Американская валюта в соответствие с планом взлетала на максимумы года. Доллар пользуется глобальным спросом, поскольку фактор прежней девальвации — монетарные стимулы Штатов — ослабевает.

Индекс доллара США (DXY: 93,7 п.), обновив вершины 2021 г., открыл потенциал до 94,5 п. В такой ситуации товарному рынку достаточно сложно будет продолжать безостановочное ралли, а покупателям нацвалют экономик, ориентированных на экспорт сырья, сохранять спокойствие.

Таким образом, фондовые медведи могут перевести дух — план-минимум реализован — индекс S&P 500 прервал вялый отскок и не удержал 4370 п. В качестве ближайшего ориентира просматривается область 4250 п., если же и она не устоит, может пойти речь о сваливании глобального бенчмарка под 4100 п. Вряд ли какой-нибудь Рынок сможет устоять под навесом заокеанских продаж, несмотря на сохраняющуюся фундаментальную недооцененность.

Сырье

Цены на нефть вчера показали $80 за баррель. Оценки сводились к вероятности спекулятивного заскока за уровень с последующим охлаждением фьючерсных контрактов. Аналогичная картина с откатом цен наблюдается и на площадках газа. А повышение инвестбанками таргетов Brent на излете рыночного цикла лишь наводило на тревожные мысли.

Утро среды встречает нефтебыков на $77 (-1,5%) по Brent, или -4% от вчерашнего максимума, тем самым ограничивая прыть покупателей нефтегазовых бумаг и нацвалют стран-экспортеров сырья.

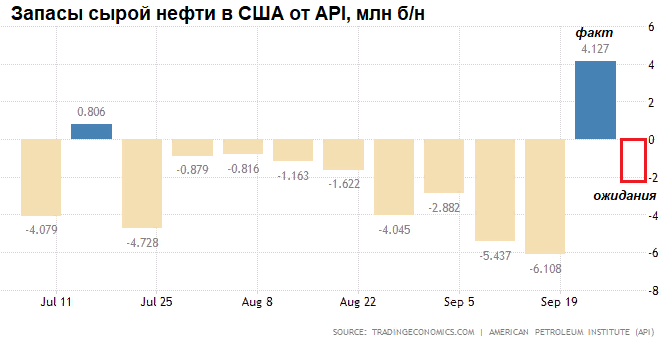

Помимо общемирового ухода от риска и технического истощения импульсного подъема, на настроение участников товарного рынка влияние оказали неожиданные сводки по запасам сырья в Штатах. Тренд на выбытие резервов прерван: по данным Американского института нефти (API), запасы сырой нефти резко увеличились более чем на 4 млн баррелей при оценках истощения почти на 2,5 млн.

Показатели запасов говорят о двух вещах: спрос понижен, а фактор сезонных ураганов в Мексиканском заливе, сдерживающий предложение, уже ослаблен.

Источник: Bcs