Японский Nikkei (-0,1%)

Китайский Shanghai Composite (+0,4%)

Южнокорейский Kospi (+0,2%)

Гонконгский Hang Seng (-0,4%)

Австралийский ASX (+0,2%)

О главном

Взоры мирового финансового сообщества будут устремлены на выступление главы Федрезерва в эту пятницу в Джексон-Хоул. К выходным может проясниться позиция американского Центробанка по судьбе монетарного курса. Но сам план сворачивания QE будет объявлен, скорее всего, на заседании Комитета 22 сентября.

Очередные исторические максимумы индексов Штатов, но невнятная динамика утренних фьючерсов и площадок АТР сигнализируют о нейтральном открытии европейских рынков акций в среду. Судя по всему, в ближайшие 3 сессии инвесторы займут выжидательную позицию, а скачок волатильности может произойти уже на будущей неделе.

Нефтяные фьючерсы смогли отбить большую часть потерь августа. От обозначенной в понедельник поддержки чуть ниже $65, контракты на Brent взлетели на 10%. Столь стремительное восстановление вызвано как техническими факторами перепроданности инструментов, так и оптимизмом по поводу прогресса мировой фарминдустрии. Да и тренд на выбытие американских запасов сырой нефти продолжается, хотя и в меньшем темпе, чем ждал рынок.

Азиатские рынки

Околонулевая динамика рынков АТР не позволяет сторонам биржевого процесса заручиться фактором Азии.

Китайский Shanghai Composite курсирует выше водораздела на 3500 п. За последние 2 дня быкам удалось переломить негативный сентимент прошлой недели, вызванный ужесточением регуляторной функции государства к IT сектору. Накануне наблюдался технический отскок перелитых бумаг высокотехнологичных компаний страны.

Сейчас позитив исходит с фронта борьбы с пандемией: КНР купировал распространение нового штамма вируса, а новости из США по вакцине Pfizer улучшили оценки американских экономических перспектив. Тем не менее тренд на затухание макропоказателей Поднебесной не развернулся, чтобы говорить о победе фондовых быков. Тем самым восстановление рынка акций Китая пока можно рассматривать лишь в качестве временного затишья.

Японский Nikkei остывает после трехпроцентного отскока от минимумов года. Подействовал тот же факторы, что и для Китая — позитив американского рынка на фоне одобрения вакцины.

Среднесрочная картина рынка акций Японии остается негативной, хотя руководство ЦБ говорит о «движении экономики к восстановлению». Само восстановление, можно понимать, еще не наступило. Вероятность дальнейшего падения Nikkei пока по-прежнему выше шанса на рост индекса.

Таким образом, двухдневный подъем индексов АТР видится завершенным. В ближайшие дни можно ожидать консолидации в преддверии важных сигналов от ФРС США.

Сегодня фактор Азии вряд ли окажет поддержку как быкам, так и медведям европейского региона. Инвесторам можно ориентироваться на откат фьючерсов Штатов и товарных контрактов.

Американские площадки

Во вторник основные индексы США достигли очередных максимумов. Пик индекса широкого рынка акций S&P 500 — у 4493 п. В утренние часы одноименный фьючерс торгуется около 4480 п., что не предполагает бурного оптимизма на рынках Европы, но и не дает веского аргумента медведям к началу атаки.

С технической точки зрения сопротивлением по S&P выступает планка на 4500 п., однако, это скорее психологическая отметка. Регулярный выкуп глубоких просадок приводит к привыканию инвесторов. В один момент стратегия даст сбой, пристально следить нужно за уровнем 4370 п.

Уникальная устойчивость рынка акций США вызвана сочетанием ряда взаимосвязанных факторов — динамика пандемии и эффективность методов борьбы с инфекцией, монетарный курс и необходимость сокращения QE во избежание перегрева экономики, текущая инфляция и призрак дефляции.

Пока симулирующая функция Штатов находится в активной фазе, игроки на понижение бумаг просто бессильны, а негативные фундаментальные драйверы воспринимаются лишь в качестве аргумента к сохранению ультрамягкой политики Центробанка.

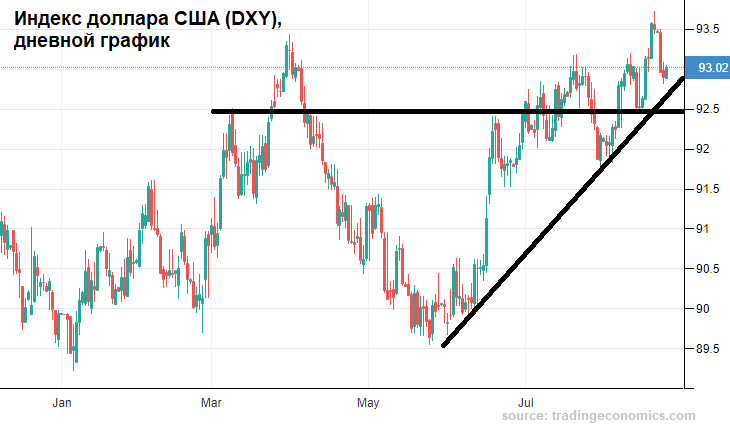

Именно по этой причине наблюдается замедление подъема индекса доллара США. Максимумы года по DXY обновлены выше 93,7 п. Сейчас же индекс курсирует на 93 п. в ожидании сигналов Федрезерва. Ослабление спроса в долларе в последние дни положительным образом сказалось на курсообразовании валют стран с развивающейся экономикой, а также ценах товарных активов.

Поскольку в доллар вшита еще и защитная функция от турбулентности рынков рискового капитала, ожиданий сильного падения DXY нет, а значит есть риск дальнейшего отката commodities и торможения роста финансовых инструментов стран, ориентированных на экспорт сырья.

Таким образом, к пятничному симпозиуму в Джексон-Хоул рынок Штатов подходит на максимумах. Инвесторы постараются уловить намеки по судьбе количественной программы, что может вылиться в рост волатильности рынка. Отыгрывать американские события индексам Азии и Европы, видимо, предстоит уже после выходных.

Сырье

Цены на нефть продолжили импульсный подъем. За два дня котировки Brent умудрились отбить более половины августовского падения, поднявшись на 10% из-под $65.

Фьючерсы уже протестировали область $71, где проходит очередная линия сопротивления. Сейчас наблюдается лишь ограниченный откат под уровень.

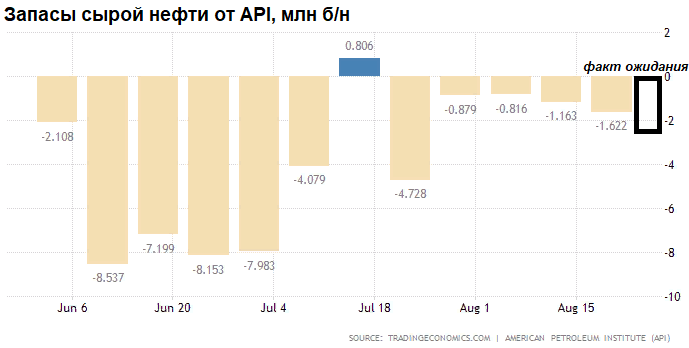

Поддержка исходит от частичной приостановки добычи в Мексиканском заливе. Сказывается и общемировой оптимизм по поводу вакцины Pfizer, есть положительные сводки по динамике пандемии в АТР. А запасы сырой нефти в Штатах от API все еще поддерживают тренд на выбытие резервов. По данным Американского института нефти, недельные запасы сократились на 1,6 млн баррелей, однако рынок ждал секвестра даже на 2,4 млн.

Тем не менее грядущее постепенное наращение запасов, превышающих спрос, восстановление цепочек поставки промышленных товаров и закономерное исчерпание эффекта низкой базы спроса способны привести к чувствительной коррекции многих товарных позиций.

Ряд commodities уже ощутили охлаждение: видим 50% падения цен на пиломатериалы, минус 30% за месяц по котировкам железной руды, просадка по нефти, палладию, стали и меди достигает 10%. Каучук с январского максимума падает на четверть. На 20% снижаются цены на свинину. Риск общемировой дефляции вполне вероятен.

Источник: Bcs