Проведем расчет среднесрочного предела риска во фьючерсах Brent на ближайший месяц.

Взлетев к началу июля в область трехлетних максимумов у $78 за баррель марки Brent ралли во фьючерсных контрактах выдохлось. Коррекция на перегретом рынке пока остановилась около $68, точно уложившись в рассчитанные в конце июня пределы риска.

Страны ОПЕК+ все-таки договорились о постепенном наращение добычи, а тренд на выбытие запасов американских сырой нефти затухает. Экономики азиатского региона демонстрируют резкое замедление темпа роста макропоказателей, что снижает сырьевой спрос в АТР, а потребительское доверие в США ухудшается на фоне очередного скачка заболеваемости.

Обозначенных факторов вполне достаточно для среднесрочного охлаждения commodities. А если добавить вероятность монетарной паузы ФРС, восстановление доллара США лишь усилит давление на товарные рынки.

Технический взгляд на Brent осторожный. Да, поддержка на $68 устояла, причем фьючерс через отскоки трижды погружался в область спроса. Но, с каждым разом высота подъема снижается, отражая обозначенные выше фундаментальные ограничения.

Для перелома негативного сентимента необходимо уверенное закрепление над $71–72. Пока все же перевешивают риски, пусть, возможно, и не длительного, но ухода под основную поддержку месяца. При реализации негативного исхода, следующим уровнем спроса выступит район $64–65 за баррель.

Поскольку сейчас не наблюдается большого рвения Brent вернуться на траекторию роста, целесообразно произвести пересчет лимита потерь на сентябрь. Оценка риска проводится в рамках моделирующего подхода.

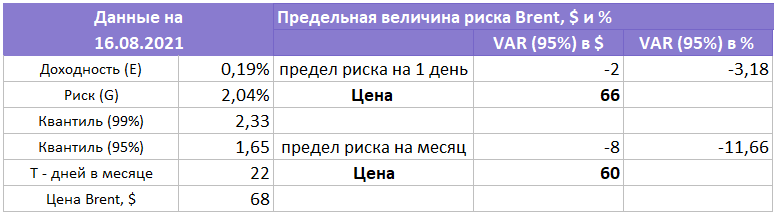

В качестве отправной точки расчета возьмем условные $68, соответствующие прежнему июльскому пределу и области минимальных значений месяца. Результаты оценки риска представлены в таблице:

Статистика говорит лишь о 5% вероятности снижения Brent ниже $60 за баррель на горизонте ближайшего месяца. До середины сентября предел риска ограничен планкой в 12%. Высокая волатильность инструмента определила лимит дневной просадки в 3%.

Подчеркнем, данный подход не прогнозирует само снижение того или иного инструмента, а лишь на основе статистических параметров риска, доходности, волатильности и заданного срока наблюдения оценивает предел, ниже которого с подавляющей вероятностью не стоит ждать падения рассматриваемого актива.

Источник: Bcs